מה חושבים גופי המחקר והייעוץ המובילים על השקעות אלטרנטיביות?

עולם ההשקעות חווה בשנים האחרונות את אחת המהפכות המסקרנות ביותר שידע מאז ומתמיד, כאשר לצד הנכסים המסורתיים מתייצבים אפיקי השקעה אלטרנטיביים, שהפכו לשם נרדף לפיזור ויציבות בתיק ההשקעות. שורת מחקרים שנערכו על-ידי גופי הייעוץ והמחקר המובילים בעולם בחנו את תרומת הרכיב האלטרנטיבי לביצועי התיק - והמסקנות לא מותירות מקום לספק. טרנד חולף או מהפכה מוצדקת? התשובות לפניכם

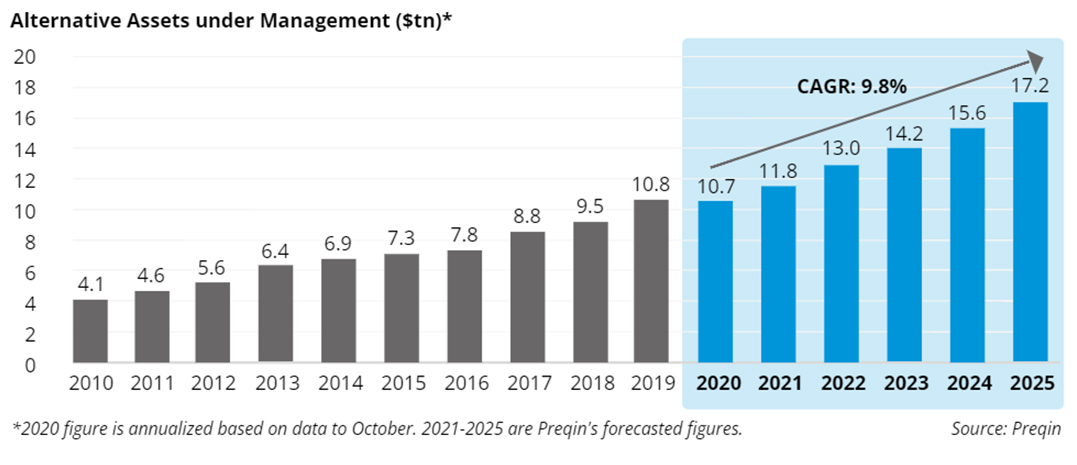

מתוך תחזית שפרסמה Preqin

האמור בכתבה זו מובא למטרות אינפורמטיביות וכולל מידע אודות ביצועי קרן CCF, SBL ו-comRIT מקבוצת אי.בי.אי בית השקעות בע"מ (כל אחת – "הקרן") באופן חלקי בלבד ואינו מהווה "ייעוץ השקעות" ו/או "שיווק השקעות" כהגדרתם בחוק הסדרת העיסוק בייעוץ השקעות, בשיווק השקעות ובניהול תיקי השקעות, תשנ"ה-1995 ו/או תחליף להנ"ל. ההשקעה בכל קרן מיועדת לעד 35 ניצעים ו/או משקיעים הנמנים על סוגי המשקיעים המפורטים בסעיף 15א(ב) לחוק ניירות ערך, תשכ"ח-1968 במהלך 12 חודשים עוקבים בלבד ואינה מוצעת לציבור או מיועדת לו.

אין באמור בנוגע לתוצאות העבר כדי להוות אינדיקציה ו/או התחייבות כלשהי לגבי תוצאות עתידיות של פעילות הקרן. אין לראות באינפורמציה המוצגת בכתבה זו משום הבטחת תשואה כלשהי ואין לראות בו כהמלצה, חוות דעת ו/או משום תחליף לייעוץ מקצועי (כלכלי, משפטי, מיסויי וכיוצ"ב) המתחשב בנתונים ובצרכים המיוחדים של כל משקיע.

ההשקעה בקרן צריכה להתבצע לאחר שהמשקיע בחן באופן אישי עם יועציו הוא את המסמכים המשפטיים של הקרן, את תנאי ההשקעה בקרן, את הסיכויים והסיכונים הכרוכים בהשקעה, ואת יכולתו לעמוד בסיכונים הנובעים מהשקעתו והינה כרוכה בחתימה על מסמכי ההשקעה, לרבות הסכם השותפות והסכמי ההצטרפות לקרן. אין בפרסום זה כדי ליצור התחייבות או אחריות כלשהי של הקרן ו/או מי מטעמה, או של אי.בי.אי בית השקעות בע"מ כלפי כל אדם או תאגיד לכל נזק שעלול להיגרם לו כתוצאה משימוש בפרסום זה או הסתמכות עליו.