מה עשה הכסף בשנת 2020

דיווח ראשוני על נגיף אלמוני בעיר וואהן בסין, בדצמבר 2019 – כך נפתחה השנה של העשור החדש, שנת 2020. ומאז, השנה הזו תיזכר בפרקי ההיסטוריה כשנת הקורונה. ריחוק חברתי, סגרים, עוצרים, ביטול אירועים, בידודים ומגבלות, והיד עוד נטויה.

לאורך השנה, סקרתי מדי חודש את השפעות המגפה על ענפי הכלכלה, בישראל ובארה”ב. הפעם, אציג ניתוח ברמה השנתית של הסקטורים השונים, כיצד בין בידוד לסגר, יכולנו למנף את המצב לתועלת התיק האישי שלנו, מה עשה הכסף בשנת 2020.

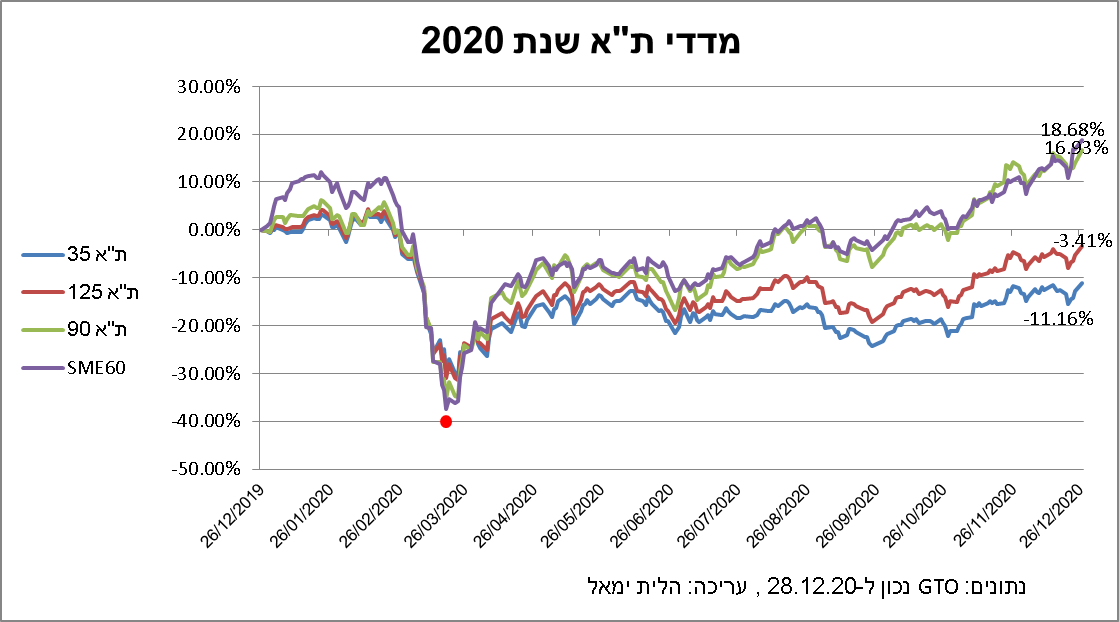

המדדים המקומיים, צללו בחדות בתחילת השנה, ליתר דיוק מאמצע פברואר, עד אמצע-סוף מרץ, לצד המגבלות והסגר הראשון בישראל. חודש הירידות החדות הסתכם בירידה של בין 30%-38% ברוב המדדים, אשר התאוששו בהדרגתיות עם ההקלות מצד הממשלה. הנקודה האדומה על הגרף מטה מציינת את הנקודה הנמוכה ביותר בתרשים השנתי, במילים אחרות, את הנקודה האטרקטיבית ביותר להשקעה בשנת 2020.

בעלות וברי המזל שאיתרו את הנקודה והשקיעו באותה עת, הגדילו להשיא את תיק ניירות הערך שלהם בכ-31% באם השקיעו במדד ת”א 125 בלבד. אלה שטרחו לפצל את האחזקה גם למדדי ת”א 90 ו-SME60, יכלו גם להגיע לכ-70% תשואה על התיק, תוך פחות משנה.

ההתאוששות המרשימה בשוק המקומי נרשמה בעיקר במדדי המניות הקטנים יותר, ת”א 90 ו-SME 60. באופן היפותטי, לו היינו מכסים את השנה כולה בווילון ומותירים את נקודת ההתחלה ונקודת הסיום חשופים, איש לא היה יכול לנחש כי מדובר בשנת משבר, אולי רק בהתמקדות במדד ת”א 35 שעדיין נסחר בכ-11% תשואת חסר מתחילת השנה. ת”א 125 רחוק בפחות מ-4% מנקודת הסיום שלו לשנת 2019, שנת שיא.

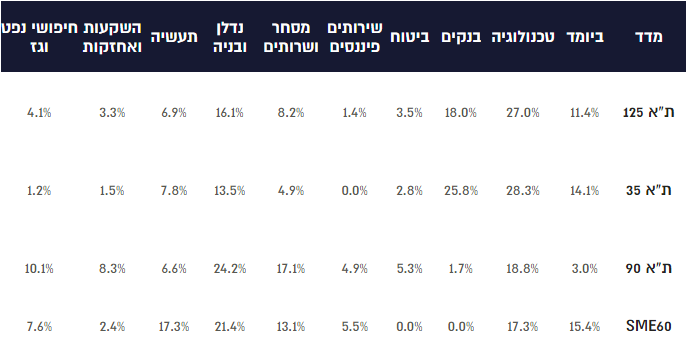

בראיה סקטוריאלית, מדדי ת”א מסווגים ל-10 ענפים. אם ננסה להתחקות אחר ההבדלים בין החשיפות הענפיות, אלה שהביאו לפער בין ביצועי המדדים לאורך השנה, ניכר כי ההשפעה הגדולה מיוחסת לענפי הבנקים, הטכנולוגיה והנדל”ן.

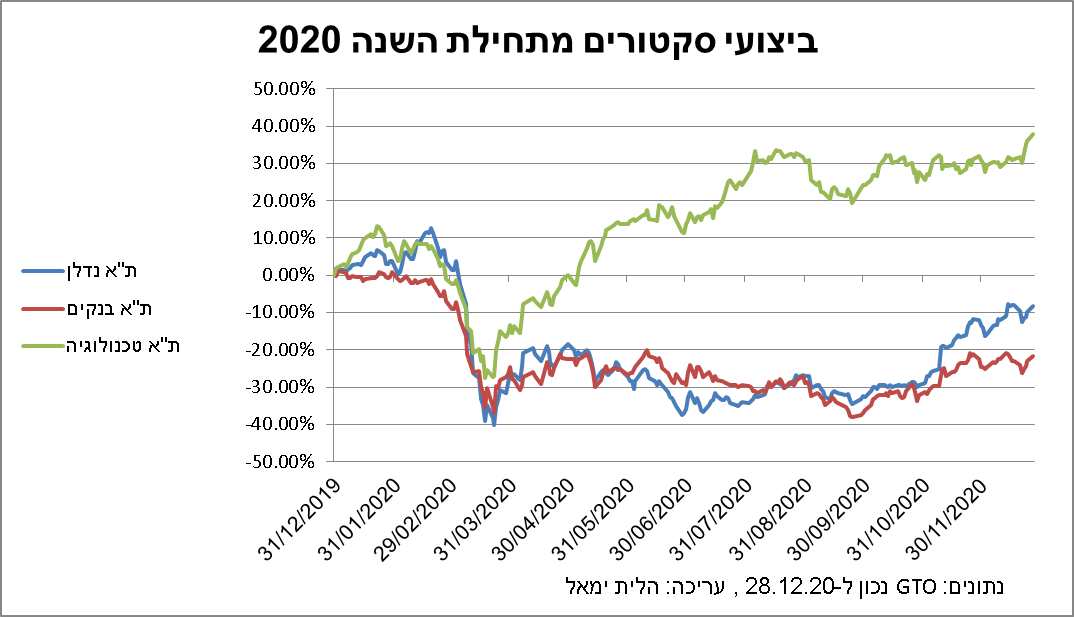

הבנקים, המהווים כ-26% וכ-18% ממדדי ת”א 35 ות”א 125 בהתאמה, עברו רכבת הרים של ממש לאורך השנה. אם נסתכל על תרשים ביצועי הסקטורים לשנת 2020, נבחין בעקומה האדומה של הבנקים אשר עולה ויורדת בהתאם למגבלות ולהקלות הממשלה. כך, בעת הכרזה על סגר, מניות הבנקים ירדו ואז עלו בעת יציאה ממנו. אמנם הבנקים עדיין נסחרים בתשואת חסר של כ-21% מתחילת השנה, אך אין זה מפתיע לאור הסביבה הכלכלית המאתגרת ובפרט הפגיעה בעסקים, שיעורי האבטלה הגבוהים והחובות המסופקים שנדרשו הבנקים להפריש כתוצאה מכך.

לאורך השנה, ענף הנדל”ן עשה כותרות. לא רק מעצם משקלו הגבוה במדדים המקומיים, אלא בעיקר בשל העובדה שספג מהלומה קשה במספר חזיתות שונות. מגמת העבודה מרחוק היוותה ועדיין מהווה, איום ממשי על ערך המשרדים בארץ. מגבלות הסגר, אשר מנעו פתיחת מרכזים מסחריים וקניונים, פגעו ברווחים של חברות הנדל”ן המסחרי.

הודעתה של פייזר על החיסון בתחילת חודש נובמבר, היוותה את נקודת האור עבור משקיעות ומשקיעי הענף, שהביאו לשיפור במחירי המניות של כ-23% מאותו דיווח ועד סוף השנה. כתוצאה מכך, בנקודת הסיום של השנה, ענף הנדל”ן, שהיה לאחד התורמים המרכזיים לירידות השוק, נסחר בחסר של כ-8% בלבד.

בהתאם למגמה העולמית, משבר הקורונה תרם לשגשוג חברות ענף הטכנולוגיה גם בישראל. חברות ההייטק, שהיו מורגלות בעבודה מרחוק, לא רק שהתגלו כחסינות למצב, אלא הן גם נהנו ממגבלות התנועה שהצריכו את המשק כולו להיערך לפתרונות טכנולוגיים מיידים ובאופן ישיר העלו את הביקוש למוצרי תקשורת דיגיטליים וטכנולוגיים. חברות לפתרונות המסחר המקוון וגם חברות האנרגיה הירוקה, אשר נמנות בסקטור הטכנולוגיה, צמחו בהתמדה לאורך כל השנה. מדדי ת”א טק עילית ות”א טכנולוגיה זינקו השנה כ-40% ו-37% בהתאמה, בדומה למדד הנאסד”ק שעלה כ-40% והגיע לשיא כל הזמנים.

באופן מפתיע, היינו מצפים לאור הביצועים העודפים של המדדים הקטנים, שיהיו בחשיפה עודפת לתחום הטכנולוגיה לעומת מדד ת”א 125 ו-35, וחשיפה לתחום הנדל”ן קטנה יותר בהתאם. אולם, כפי שניתן לראות מטבלת הסיווג הענפי לכל מדד, ההפך הוא הנכון. החשיפה למניות הטכנולוגיה, בעיקר כתוצאה מעדכון המדדים שנעשה השנה, גבוהה משמעותית במדדים הראשיים, בעוד במדדי 90 ו-SME60, החשיפה נמוכה יותר. כך גם בנדל”ן, שספג ירידות חדות יותר והיה בעל משקל גבוה יותר, דווקא במדדים הקטנים שעלו יותר. השאלה המתבקשת, הכיצד זה אפשרי?

במדד SME60 החשיפה לענף הנדל”ן עומדת על כ-21.5% , לעומת 13.5% במדד ת”א 35, והרי, הביצועים היו לטובת SME60, הסיבה לכך נעוצה בטיב החברות במדד. במדד ת”א 35, כ-12% מתוך מניות הנדל”ן מסווגות תחת תחום הנדל”ן המניב, בעיקר למסחר ומשרדים. לעומת זאת, במדד SME60, כ-10% מהחשיפה היא למניות ענף הבנייה, אשר לא נכללת כלל במדד ת”א 35 ועוסקת בייזום בנייה, קבלנות, התחדשות עירונית ועבודות תשתית, תחומים אשר לא היו במוקד המגפה, ופעילותן נמשכה גם בעת ימי הסגר.

גם החשיפה לבנקים היוותה משקולת והעיבה על המדדים הראשיים, שמשקלם גבוה משמעותית לעומת חשיפת המדדים הקטנים לענף הבנקאות והביטוח. ענפים אלה, שכאמור, מהווים תמונת ראי לכלכלה המקומית, הושפעו ישירות מבלימת המשק ולא באו לידי ביטוי כלל במדדים הקטנים.

עובדה נוספת שתמכה במדד ה-SME60 על פני האחרים היא חשיפתו הגבוהה (כ-17%) לענף התעשייה, שעלה מתחילת השנה כ-15%. מניות הענף, ואלה במיוחד העוסקות בייצור התעשייתי הקלאסי של בדים לא ארוגים, נהנו במיוחד במשבר הקורונה מביקושים עודפים. ההצטיידות המידית והמהירה של הציבור במוצרי חיטוי ומגבונים, לצד ההצטיידות של רשתות קמעונאיות במחיצות פלסטיק שקופות לצורך ריחוק חברתי, תרמו לצמיחת חברות הענף שבאו לידי ביטוי בעלייה משמעותית, של מעל 100% בחלק ממחירי המניות מתחילת השנה.

אז בפעם הבאה שתשמעו על ניצני הדבקה של נגיף חדש בקצהו השני של העולם, תדעו איפה להשקיע.

סיווג ענפי הבורסה במדדים עיקריים ב-% נכון ליום 28.12.2020

הכול מלבד הקורונה

כמה שננסה לתאר את כלכלת השנה הזו כמנותקת מהמגפה העולמית, בסוף הכול מתחיל ונגמר בה. כך גם המהלכים של הממשלה ושל בנק ישראל, שהתאפיינו בהתערבות לא שגרתית לעומת שנים עברו, כחלק מהניסיון להתגבר על השלכות המשבר בטווח הקצר והארוך על המשק.

בנק ישראל למשל, לראשונה בהיסטוריה, הכריז על רכישת אגרות חוב קונצרניות, בסך של כ-15 מיליארד שקל. מדובר על מהלך שהיווה גורם תומך חיובי לשוק אגרות החוב המקומי, לאורך השנה.

כמו כן, הבנק פעל בשתי החזיתות, המוניטארית והכמותית, על מנת לנסות ולרכך את הפגיעה במערכת. ברמה המוניטארית, הכריז על הורדת הריבית לשפל של 0.1%, מה שעודד את גיוסי ההון בשווקי המניות ובשוק אגרות החוב בישראל. ברמה הכמותית, ביצע תכנית לרכישת אג”ח ממשלתי בהיקף של כ-85 מיליארד שקל, צעד חריג שלא ננקט מאז המשבר הפיננסי הגדול ב-2008. בנוסף, הבנק ביצע עסקאות ריפו (עסקאות החלף) דולר-שקל מול המערכת הפיננסית בהיקף של כ-15 מיליארד דולר, גם זה צעד חריג שלא נעשה קודם לכן בישראל.

במהלך שנת 2020, ממשלת ישראל ביצעה תכנית תמיכה בהיקף של כ-100 מיליארד שקל, הכוללת קרן הלוואות בערבות המדינה לעסקים גדולים, מענקים לעצמאים ועסקים קטנים, הארכת משך דמי האבטלה לעובדי חל”ת, פטור ממס על קרנות השתלמות, מענקי סיוע להחזרת עובדים למעגל העבודה וכן הלאה. כל הפעולות הנמנות בסכום הנ”ל מהוות כ-7% מהתל”ג. נראה כי ישראל נמנית בין יתר המדינות המובילות בעולם, שנקטו ביד נדיבה לטובת תמיכה כלכלית במשק, אך זה לא מדויק. קיים פער משמעותי בין סיוע המדינות האחרות לכלכלה המקומית לבין זו שננקטה בישראל, בהיבט ההיקף הכספי שתוקצב לכך. בהשוואה בינלאומית (בהתבסס על נתונים שפורסמו על ידי גוף המחקר Bruegel) ארה”ב למשל, תקצבה סכום צנוע של כ-4 טריליון דולר, שמהווה כ-18% מהתל”ג של שנת 2019. מדוע צנוע? משום שמדינות אירופה כמו גרמניה ואיטליה למשל, תקצבו סכום המהווה 40% ו-49% בהתאמה מהתל”ג. בריטניה, נמצאת אי שם באמצע הסקאלה עם תקצוב של כ-26% מהתל”ג לצורך התכנית הכלכלית של ההתמודדות עם הקורונה. הכול עניין של פרופורציה.

כמובן שלא נוכל לסקור את אירועי שנת 2020 ללא ציון הממשלות המתחלפות כמו גרביים. בחודש דצמבר 2020, ממש לפני שנסגרת השנה, נודענו על פירוק הממשלה בפעם המי יודע כמה, ועל תאריך בחירות חדש, ה-23 במרץ 2021, בו נלך כולנו לקלפי בפעם הרביעית בתוך שנתיים. השפעת שלושת הבחירות, ובכלל הפוליטיקה הישראלית, על שוק ההון, הן זניחות עד כדי לא קיימות. כנראה שמשקיעות ומשקיעי השוק כבר למדו להתעלם מרעשי רקע חוזרים ונשנים, בטח כאלה שעשויים לבקר אותנו עוד פעמים נוספות בטווח הנראה לעין.

בל נשכח, את השלום הבא עלינו לטובה. על סוגיית הקורונה, השפעותיה ועל המניעים הפוליטיים למהלכי השלום, שננקטו בדחיפות השנה, ניתן לדבר ארוכות. אבל בשורה התחתונה, מדינה ישראל התחדשה בקשרים או גשרים פוליטיים. לא אחד, אלא ארבעה בתוך שנה. אז אולי מדובר במדינות שלא היו מעולם במלחמה עם ישראל, ואפילו לחלקן היו יחסים דיפלומטיים כלשהם (מרוקו בעקבות הסכם אוסלו). נכון שהרבה מההשלכה של ההסכמים האלה, היא בכלל לתרומת כלכלה ארה”ב, אך העיקר שיש לפחות כותרת אחת חיובית לשנה הזו – שלום.

מבט קדימה- 2021

אפשר לומר הרבה דברים על המושג “יעילות” במדינת ישראל. אפשר לייחס אותו כמעט לכל גורם ממשלתי, מוסדי, או נותן השירות הישראלי. אבל אף אחד לא יכול להעביר ביקורת על מהירות הבאתם של חיסוני הקורונה. בכל יום מגיעות לישראל מכולות, בהן כ-800 אלף חיסונים, המועברות תחת תנאיי קירור ואבטחה מאתגרים. נכון לסוף דצמבר, כחצי מיליון אזרחים מחוסנים, לפחות בחיסון הראשון מתוך השניים והקצב מוגדר כשיא עולמי.

העובדה הזו, עשויה אולי לבשר על הצפי להתמודדות המהירה והחזקה של המשק הישראלי וכן על תהליך לחזרה לשגרה, אולי עד המחצית השנייה של 2021. העובדה הזו עשויה גם להעיד על התאוששות השוק המקומי, קצת לפני יתר השווקים הגלובליים.

מלבד שיפור במחירי המניות, מדובר בראש ובראשונה בשיפור בכלכלות השונות בעולם, על רקע קצב מתן החיסונים העולה, יישום צעדי התמיכה של הבנקים המרכזיים והממשלות, הליך הדרגתי של חזרה לשגרה, ירידה בשיעורי האבטלה והנעת גלגלי הצמיחה של כלכלת המשק. נכון לסוף דצמבר, הכלכלה הגלובלית צפויה לצמוח בשיעור של כ-4.2% עד 5% בשנת 2021 (בהתאם לתחזיות ה-OECD). זאת, לאחר קצב צמיחה שלילי של כ-4% בשנת 2020 (נכון לתאריך 30.12.20).

כמו כן, על רקע סביבת הריבית הנמוכה השוררת בעולם בכלל ובארה”ב ובישראל בפרט, ועל פי תחזיות הבנקים המרכזיים, הן בישראל והן של ה-FED, להותירה על כנה, כל עוד המשק ושוק המט”ח דורשים את מלוא תשומת הלב. משוואת הסיכון-סיכוי נוטה לכיוון נכסי הסיכון, מניות, על פני השקעה בנכסים סולידיים בשנת 2021.

לגבי השפעת הבחירות הקרובות, במרץ 2021, כפי שתיארנו קודם לכן, קיימת סבירות גבוהה שלא תהינה להן כלל השפעה על שוק ההון. בכל הקשור לאי הוודאות, הנובעת מחוסר יציבות פוליטית, הקורלציה נמוכה, לפחות על פי הבחירות הקודמות ואלה שקדמו להן. עם זאת, ניתן לזקוף לזכות הבחירות שהן עשויות להביא ליציבות ממשלתית, קידום תקציבים ורפורמות, סוגיות שעד כה נפלו בין כיסאות מוזיקליים, דבר שעשוי לתמוך בפעילות המשק ושוק המניות. אך על כך, נכון להיום, רק נוכל לחלום.

ובנימה אישית, אאחל לכולכם, שנת 2021 מוצלחת.

שתהא זו שנת בריאות והשקעות טובות, כלכליות וגם אישיות, כי אלה הן ההשקעות הכי חשובות.

שוק המניות החודש: