כיצד קובעים רמת סיכון פיננסי ונשארים עם יותר כסף ביד?

בחירת מדיניות ניהול השקעות מתאימה לכלל הנכסים הפיננסיים היא גורם קריטי למקסום הרווחים בטווח הארוך. אז, כיצד נמנעים מסיכונים מיותרים אבל גם משמרנות יתר בניהול הנכסים הפיננסיים?

כשמדובר בכסף שלנו, אנחנו שואפים למקסם רווחים תוך לקיחת סיכון קטן ככל האפשר. אבל בפועל, פעמים רבות אנחנו נוטים לקחת סיכונים מיותרים או מנגד, להיות שמרנים מדי במקום בו אפשר להסתכן יותר.

בחירת מדיניות ניהול השקעות מתאימה היא גורם קריטי למקסום הרווחים בטווח הארוך. מחקרים מראים שאלוקציה של נכסים בתיק ההשקעות מסבירה יותר מ- 95% מהתשואה לאורך זמן. ובעברית: בחירת שיעור החשיפה לאפיקי ההשקעה, כגון מניות, אג”ח ומזומן – היא הדבר החשוב ביותר בהשקעות.

נשמע טריוויאלי? אולי, אבל כמו שפרופ’ דן אריאלי ממשיך להוכיח לנו, אנו “לא רציונליים ולא במקרה”. למשל, אנו משקיעים את כספנו בפיקדון למרות שאנו נמצאים במשיכת יתר בחשבון העו”ש שלנו. היכולת שלנו להתייחס לכסף בחשבון העו”ש ובפיקדון כהון למטרות שונות פוגעת בנו.

הדבר נכון גם לגבי חשיבה “רציונלית” בתבניות. המוח האנושי אוהב לחשוב בתבניות כי כשאנחנו מכניסים משהו לתבנית זה מקל עלינו לקבל החלטה. אבל, כפי שלא נחשוב להיכנס לחנות נעליים ולבקש נעל במידה אחידה (one size), כך ברוב המקרים בקשה מראש לניהול תיק השקעות במדיניות מסוימת (למשל 20\80 – 80% אג”ח ו- 20% מניות) לא מגיעה מתוך ניתוח אמיתי של הצרכים שלנו, טווח ההשקעה והיעדים הפיננסיים אותם אנו רוצים להשיג.

לפני כל החלטה לגבי תיק ההשקעות שלנו, כדאי לעצור רגע ולבדוק האם זה מתאים למטרות שלנו? לכמה כסף נזיל מתוך התיק אנו זקוקים או נזדקק, ומתי?

סיכון יתר או סיכון חסר – איפה אתם על הסקאלה?

ניקח לדוגמא את משה, בן 55. רוב ההוצאות הגדולות (משכנתא, ילדים וכו’) כבר מאחוריו ונראה שהוא לא יזדקק לרוב כספו ב- 10 השנים הקרובות. משה מנהל את כספו, כמיליון ש”ח, במדיניות של 10% במניות והשאר באג”ח. הוא מעדיף להיות שמרן ביחס לכסף שלו, כי הוא מתכנן בשנה הקרובה שיפוץ בעלות של 100 אלף ש”ח. האם זה נכון? הרי רוב הכסף שברשותו ימשיך עמו לטווח ארוך, ולכן, החלק המיועד לשיפוץ יכול להיות מושקע בנכסים שמרניים יחסית, כמו אג”ח ממשלתית ובחלקים אחרים בהחלט ניתן לקחת סיכון גבוה בהרבה, מתוך שאיפה למקסם את הרווח.

דוגמא נוספת: איילת בת 25 ומשקיעה את כל כספה במניות, מתוך הנחה שהיא צעירה ויש לה עוד שנים רבות לפרישה. זה נכון, ובכל זאת איילת נמצאת בסיכון יתר מכיוון שבטווח הקצר היא תזדקק לחלק נכבד מהכסף בתיק ההשקעות עבור מימון לימודיה לתואר וכן להוצאות שוטפות הצפויות לעלות על הכנסותיה.

איך עושים סדר?

מחלקים את הכסף למדרגות, לפי טווח החסכון. המדרגה הראשונה תהיה מדרגת המזומן, כלומר, כל סכום שישמש אותנו בשנה-שנתיים הקרובות. קחו בחשבון כל הוצאה מיוחדת צפויה, כגון חתונה של אחד הילדים, מימון לימודים, שיפוץ בבית, רכישת רכב וכדומה.

המדרגה השניה תשמש אותנו לטווח הבינוני, כלומר, כסף המושקע בשוק ההון באמצעות תיק מנוהל או עצמאי. השקעה כזו מתאימה לטווח של למעלה משנתיים.

מדרגה שלישית תהיה לטווח ארוך (חמש שנים ומעלה), ובה נשתמש בקרן השתלמות. לטווח ארוך מאוד, כלומר, עד פרישה, נעשה שימוש במכשירים כגון קופת גמל וקרן פנסיה.

כיצד קובעים את רכיבי הסיכון ונשארים עם יותר כסף ביד?

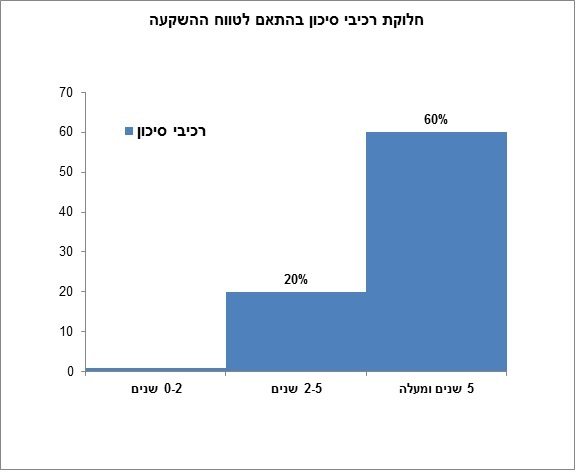

לאחר שקבענו את מכשיר ההשקעה/חסכון בהתאם לטווח ההשקעה, כדאי לבחור מדיניות השקעה המתאימה לנו. רכיבי הסיכון בהשקעות נעים בין סיכון גבוה לנמוך:

גבוה – מניות >אג”ח קונצרני> אגח ממשלתי> מק”מ ומזומן – נמוך

נבחר מדיניות המתאימה לכלל ההשקעות (מדרגה שניה ושלישית) אך נבצע חלוקה בין מכשירי ההשקעה השונים כך שנמקסם את הטבת המס. למשל, אם 30% מתיק ההשקעות יושקעו במניות, לצד חסכון במסלול כללי בקופת גמל ו/או בקרן השתלמות, המשמעות היא שסך כל החשיפה למניות עומדת על 30%. אך אפשרות עדיפה יותר היא לקחת יותר סיכון בהשתלמות ובגמל ופחות סיכון בתיק ההשקעות, כדי לייצר רווח יותר גבוה לאורך זמן. הסיבה לכך היא שקופת גמל וקרן השתלמות אינן חייבות במס רווחי הון, ולכן במהלך השנים גם הרווח הנצבר מושקע ומשיא תשואה. כלומר, באפיקים אלה אנו נהנים מרווחים על כסף שהיינו משלמים למס הכנסה באפיקי חסכון אחרים.

לדוגמא: בתיה בת 50, ברשותה מיליון ש”ח בסך הכל והיא צפויה לפרוש בעוד כ- 14 שנה. היא מתכננת לעשות שימוש ב- 100 אלף ש”ח מתוף סכום זה בעוד כשלוש שנים עבור שיפוץ הבית.

בתיה יכולה לבחור ברכיב סיכון גבוה יחסית, 50% למשל, מכיוון שרוב הכסף שלה יהיה מושקע לטווח של יותר מעשר שנים.

50% מחסכונותיה של בתיה נמצאים בגמל והשתלמות ו- 50% בתיק השקעות. לכן, נבחר בחשיפה של עד 20% במניות בתיק ההשקעות ו- 80% במניות בגמל והשתלמות. כך יצרנו חשיפה למניות בשיעור כולל של 50%, המתחשבת הן בטווח ההשקעה והן בצורך להשתמש בחלק מהכסף מתוך תיק ההשקעות.

לסיכום, בחירת מדיניות מתאימה להשקעותיכם היא גורם קריטי למקסום הרווחים בטווח הארוך. תיק ההשקעות שלכם/ן, קרנות ההשתלמות, קופות הגמל ושאר הנכסים שלכם/ן – כולם נכנסים תחת מטריית ניהול השקעות. אנו מזמינים אתכם/ן להתייעץ עם מנהל/ת השקעות לגבי מכשירי ההשקעה השונים והדרך הטובה ביותר לנהל אותם באופן הוליסטי.